繼上次的皇田之後,小弟要再來發表一篇新的研究報告。這一間公司我曾經在他60元的時候想買進,但後來改買鑫永銓,錯失一個賺更多錢的良機(嘆)。

這一篇要分享的是振樺電(8114),這一間公司財報狗之前也有寫過一篇詳細的報告,因此這次我只是當作練習寫報告。公司主要從事POS機生產銷售的公司,甚麼是POS機呢?容我於之後的內容跟大家解釋。

一、企業沿革

公司成立於1984年,早期是從事PC產品買賣,後於1991年轉型開始生產POS相關產品,目前台灣於POS產業的廠商除了振樺電,尚有飛捷(6206)、研華(2395)以及最近剛上市的鴻海子公司樺漢(6414),其中振樺電與飛捷是在POS機業務深耕較久的廠商,而兩間公司在營運策略上又有所不同,後面將進行分析。

二、產品概述

甚麼是POS機呢?最常見的產品就是我們去便利超商看到的收銀箱,標準配備除了POS主機外,尚包括(1)錢箱(2)條碼機(3)鍵盤(4)印表機(5)顯示器 等周邊配備,過去較常使用POS機的多為超商零售業,藉由POS機,超商或賣場可以統計顧客的購買資料,藉此分析消費者的偏好來做出上架產品調整。

此處有一個問題了,POS機的功能真有強大到無可取代嗎?我們一般常用的家用電腦似乎也可以辦的到吧?

POS機其實是工業電腦,而工業電腦需要有下列特點

1.無風散運作

2.機體發熱低,CPU之類的重要零件不會因為過熱停止運作

3.耐高溫、低溫

4.耗電量低

為何要無風扇運作,因為工業用電腦通常是在高熱、高濕、灰塵多的環境下工作,這種機體通常都是密封焊死的,連散熱孔都沒有,內部零件只能依靠散熱膏散熱,若藉由風扇散熱,假如風扇掛掉,整台主機大概也沒救了。

此外,工業電腦需要適應各種惡劣的環境,不論室內或戶外,大熱天或下雨,都必須要正常運作(你能想像工廠生產到一半電腦死當的情況嗎……),穩定度必須非常高,而家用電腦因為多在室內應用,因此在這部分的要求不會這麼高。

總而言之,工業電腦所要求的無非是:穩定,因此它的配備不會太高級,功能性也不會像家用電腦如此多樣。

而隨著時代的演進,POS機的服務也逐漸進化。

1.刷卡功能

2.KIOSK(自助服務)

3.無線服務

前兩點是由於消費者習性的改變,現代人開始習慣藉由信用卡、智慧卡等方式支付,因此刷卡機也開始成為POS的附屬配備之一,KIOSK(自助服務)則是一項新概念,傳統零售業的POS機大多需要店員操作,而KIOSK這種POS機就是消費者可以自行結帳,把商品送到條碼機下掃描,機器計算出所需金額,可採刷卡或現金付費,還能自動找零,非常方便(去歐洲自助旅行時他們許多賣場已經有配備)。

而無線服務有別於傳統的條碼機必須要用條碼槍對準條碼才能掃描成功,無線服務則可以不用對到那麼精準,可以一次掃描許多樣商品,加快大賣場的結帳速度,紓解排隊人潮。

公司到2013年底銷售比重如下表:

表取自2013年年報

三、營運概況

公司目前市佔率約5~7%,與飛捷(6206)皆於POS機產業深耕已久,但兩間公司的營運策略並不同,振樺電注重自行研發、自行生產並銷售自有品牌,飛捷則以代工生產為主,此處我們開始分析振樺電策略的優劣勢。

優勢:

(1)客製化能力強

(2)不會因為景氣差的時候突然被抽大單

(3)可以維持高毛利

因為從研發到生產都是自己著手,振樺電的客製化能力高,而也因為有自有品牌,不需要像是飛捷一樣讓利給上游品牌廠,可維持高毛利,此外在生產策略上的彈性也較飛捷好,不會因為景氣差的時候突然被抽大單。

缺點:

(1)因為自行研發生產,整個產品生產週期也會拉的很長

(2)自有品牌需要正面迎擊全世界資源多的各大品牌廠

振樺電的優勢同時也成為弱勢,在景氣大好的時候很難有爆發性成長,但在景氣差的時候卻能維持基本盤,營運較飛捷穩定。

1.近八年營收如下圖:

表取自2013年年報

2009年雷曼風暴引發全球金融海嘯,振樺電營收衰退,但2010年又回復成長,這裡可以看出公司的基本盤非常穩固,此外2013年公司營收出現大躍進,原因為老對手IBM把旗下的POS部門出售給TOSHIBA(日本東芝),但這項合併案的融合並沒有這麼順暢,振樺電也趁著這個機會開發新客源。

此外,公司積極開發新興市場客群(俄羅斯、中國、印度等等),下圖為公司的外銷比重

表取自2013年年報

經小弟看過近幾年的年報後,發現亞洲市場佔公司的營收比重逐漸提高,目前已經到26.81%,公司並陸續切入位於印度的星巴克及麥當勞的訂單,營收成長只是較為立即性的影響,個人認為如果區域性的連鎖店使用滿意度高,則有機會把公司產品再擴大到別的區域,有較大的市場潛力。

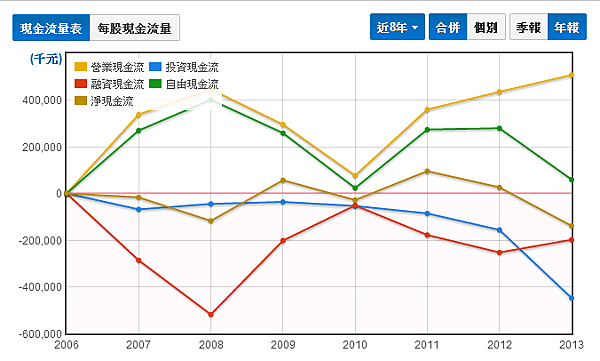

2.近八年現金流量表如下圖:

圖取自財報狗

前面提到,振樺電2013年營收有大幅成長,但看到現金流量表,自由現金流量卻在2013年衰退,這是為什麼呢?

過去公司由於採客製化服務並發展自有品牌,營收比較難有較大的成長,因此也比較不需要積極擴廠,但受惠於IBM事件以及新興市場的成長,公司也開始注意產能可能不足的情況,因此於2013年投入資金於土城蓋廠,預計2015年廠房落成,這也是為何該年度的自由現金流量驟降的原因。

3.近八年獲利率如下圖:

圖取自財報狗

毛利率頗高,維持40%以上,但扣除研發、行銷費用後,大概剩20%,這就牽涉公司的營運策略(前面已經說明此處不贅述)。

4.近八年股東權益報酬率如下圖:

圖取自財報狗

維持在約30%左右,挺不錯的表現!

四、安全性分析

1.首先觀察一下季負債比如下圖:

圖取自財報狗

發現公司多為在第二季時負債比攀升,於是我們看一下每年第二季時發生甚麼事情導致攀升,原來是因為Q2通常都是公司準備發股利的時間點,這個金額會被記在其他流動負債中,導致負債比攀升。

2014Q2公司流動資產為150,062萬元,其中現金部位42,731萬元、應收帳款47,370萬元,而流動負債114,263萬元,其中短期借款僅7,224萬元、應負帳款21,858萬元、其餘為其他流動負債85,143(包含股利發放、員工紅利和負債準備),由於明年會有新的稅制上路,今年有許多公司都加發現金股利以免以後被課稅,公司的未分配保留盈餘頗多,整體流動性應該尚可。

2.流速動比

圖取自財報狗

3. 營運周轉天數

存貨週轉天數較長,原因是從研發到生產出來需要較長的時間,但整體天數還算平穩。

4.營再率

圖取自財報狗

2013年攀升,因為購置土地興建自用廠辦(土城廠)。

5.銷貨集中度

表取自2013年年報

目前最大業者占比為17%,無過度集中問題。

五、總結

振樺電在這個產業深耕已久,不論研發或生產的水平都很高,公司在新興市場也是數年前就開始布局,如今也逐漸開花結果,公司經營層在產業趨勢上頗有一套見解,但如今股價偏高,小弟不建議在此時買進。

優勢:

(1)客製化能力強,毛利高。

(2)新興市場布局的早,已經逐步貢獻獲利。

(3)銷售自有品牌,與顧客的黏著度高。

挑戰:

(1)近年平板電腦的興起,未來恐怕會侵蝕POS的市場空間

(2)自行研發組裝,所需生產時間較長

(3)東芝購併IBM的POS部門,公司的營運策略卻較為保守,未來在市場擴張上可能吃虧。

以上簡單分享,謝謝。

留言列表

留言列表